2.1 Líneas de Telefonía Fija1

2.1.1 Panorama General de Líneas de Telefonía Fija

65 LÍNEAS TELEFÓNICAS FIJAS POR CADA 100 HOGARES

Al finalizar el tercer trimestre de 2015, el número de líneas continuó con su tendencia a la alza para llegar a 21.4 millones de líneas en todo el territorio nacional. El incremento en líneas observado del 3T 2014 al 3T 2015 fue de 1.3 millones de líneas, equivalente a una tasa de crecimiento anual del 6.5% (ver Figura 2.1.1.1).

FIGURA 2.1.1.1 Líneas de telefonía fija

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

Nota: Se consideran líneas residenciales y no residenciales.

El usuario puede seleccionar las series incluidas en el gráfico dándole clic al logo de la serie.

La penetración de líneas de telefonía fija se ubicó en 65 líneas por cada 100 hogares 2 lo que comparado con el indicador de otros países 3 coloca a México solo por debajo de Colombia. De este modo, en el periodo de 3T 2014 al 3T 2015 la penetración en México creció un 2.3% por encima de la tasa de crecimiento de los hogares, lo que indica que la penetración real de líneas tiende a estabilizarse (ver Figura 2.1.1.2).

FIGURA 2.1.1.2 Comparativo internacional de penetración en líneas de telefonía fija por cada 100 hogares

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015. Para el resto de los países se utilizó información de OVUM.

Nota: El indicador de penetración considera líneas residenciales y no residenciales.

Asimismo, a septiembre de 2015 la tasa de crecimiento anual de Telmex-Telnor mostró una ligera recuperación con respecto al comportamiento observado en 2014, con lo que la tasa de crecimiento promedio anual (TCPA) del operador llegó a -2.5%. Lo anterior contrasta con el crecimiento del servicio de líneas de telefonía fija que han tenido otros operadores en el mercado, quienes durante el 2015 han crecido a tasas alrededor del 20%, con lo que alcanzaron una TCPA de 15.8% al cierre del tercer trimestre del año (ver Figura 2.1.1.3).

De este modo se observa un mayor dinamismo en los operadores con menor participación en el sector, lo cual va acorde con la generación de competencia de mercado que se ha buscado desde la aprobación de la reforma de telecomunicaciones.

FIGURA 2.1.1.3 Tasa de crecimiento anual de líneas de telefonía fija

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

Nota: Se consideran líneas residenciales y no residenciales.

El usuario puede seleccionar las series incluidas en el gráfico dándole clic al logo de la serie.

Al segmentar la tasa de crecimiento anual del número de líneas de telefonía fija por operador se observa que Televisión Internacional, Cablevisión Red, Bestphone, Cablevisión y Cablemás, todas ellas parte de Grupo Televisa, son las que más crecieron dentro del mercado, lo que le generó al grupo una TCPA del 43% durante el periodo. Asimismo, también destaca la tasa de crecimiento de Megacable por ser la única empresa fuera de Grupo Televisa que creció a una tasa mayor al 25% (ver Figura 2.1.1.4).

FIGURA 2.1.1.4 Tasa de crecimiento anual de líneas de telefonía fija por operador

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

Notas: Los datos proporcionados por Total Play se encuentran en revisión ya que el operador dejó de reportar líneas residenciales.

El usuario puede seleccionar las series incluidas en el gráfico dándole clic al logo de la serie.

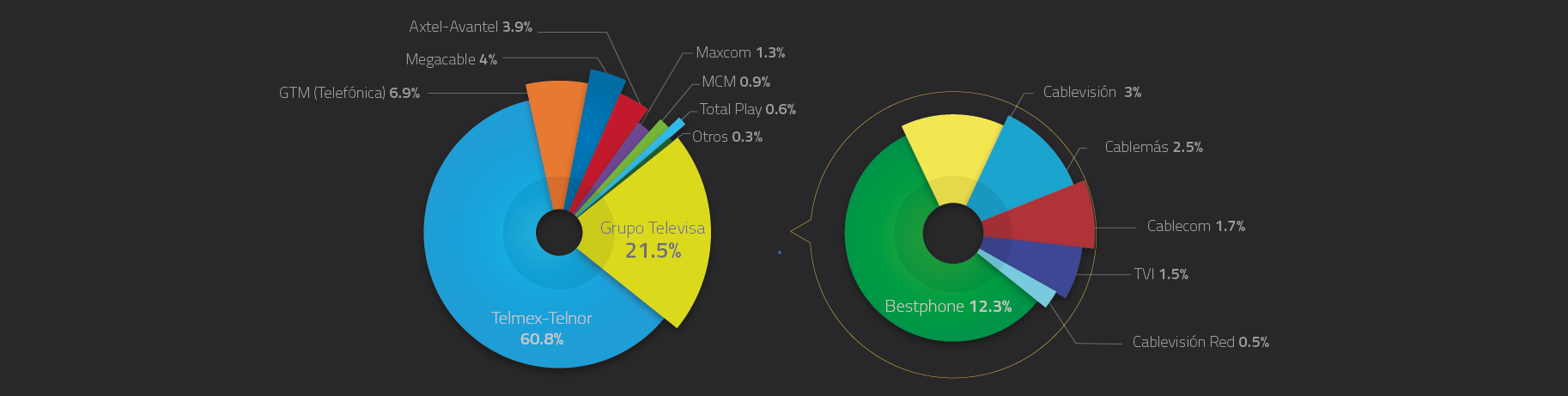

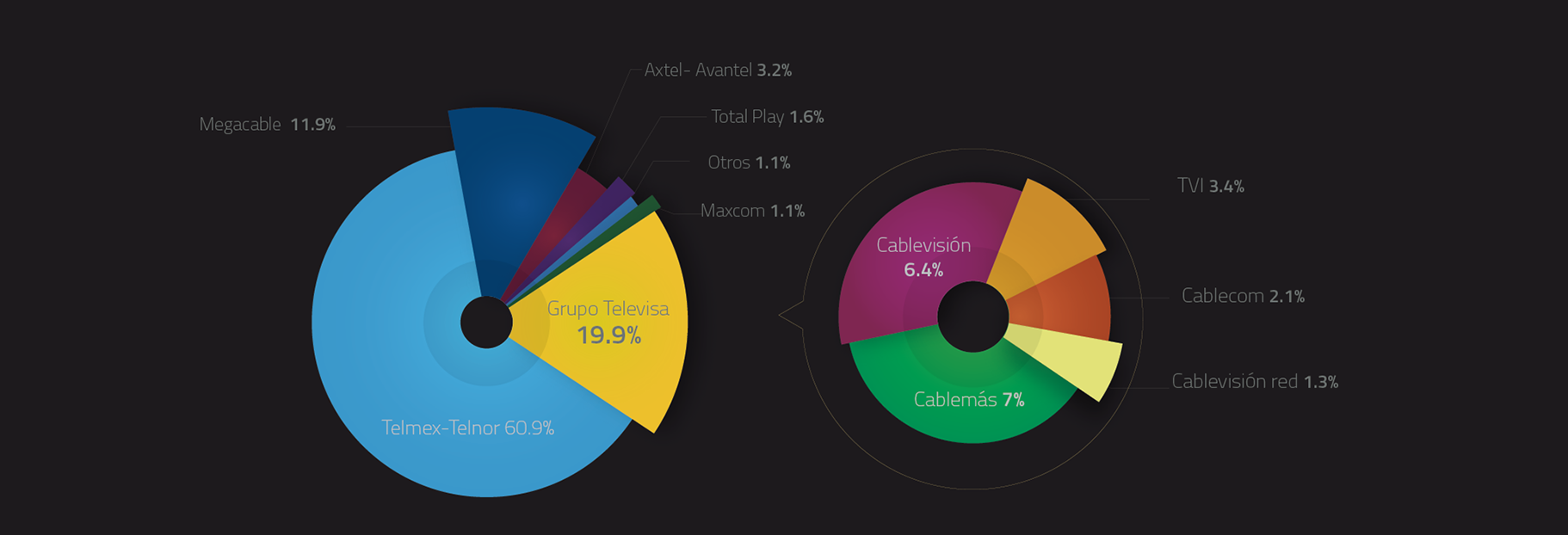

Al cierre del tercer trimestre de 2015 la distribución del número de líneas se concentró en Telmex-Telnor y Grupo Televisa, quienes en conjunto le dan servicio al 82% de las líneas fijas del país, seguidos por GTM con un 7%, Megacable con un 4% y Axtel-Avantel con un 3.9%. Adicionalmente, se observa un alto nivel de concentración en las líneas de telefonía fija de Grupo Televisa ya que Bestphone abarca al 12.3% del 21.5% que tiene el grupo en su conjunto; es decir, 57 de cada 100 líneas de Grupo Televisa están suscritas con Bestphone (ver Figura 2.1.1.5).

Es importante resaltar que a partir de las tasas de crecimiento y la distribución de las líneas por operador se infiere que Grupo Televisa, GTM y Megacable son las empresas que se están redistribuyendo a los usuarios que antes tenían sus servicios contratados con Telmex.

FIGURA 2.1.1.5 Distribución de líneas de telefonía fija por operador

La concentración del mercado, medida a través del Índice Herfindahl-Hirschman (IHH), muestra un comportamiento estable con una tendencia a la baja que se acelera en el tercer trimestre de 2014 y en el primer trimestre de 2015, cuando Grupo Televisa consolidó la adquisición de Cablecom y Cablevisión Red, eventos que generaron variaciones en el índice de concentración de -72 y -209 puntos durante el 4T 2014 y 1T 2015 respectivamente. Posteriormente, en el segundo y tercer trimestre de 2015 la tendencia del IHH volvió a su comportamiento usual con una pendiente decreciente de -28 puntos por mes (ver Figura 2.4.1.4).

FIGURA 2.1.1.6 Niveles de Concentración para el mercado de líneas de telefonía fija

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

El usuario puede seleccionar las series incluidas en el gráfico dándole clic al logo de la serie.

Al desagregar el índice de penetración por cada 100 hogares a nivel entidad federativa se observa que el Distrito Federal, Nuevo León, Coahuila y Jalisco son los Estados con mayor penetración a nivel nacional, mientras que la región de Tabasco, Oaxaca y Chiapas es la que región con menos penetración de México (ver Tabla 2.1.1.1).

TABLA 2.1.1.1 Penetración de líneas de telefonía fija por cada 100 hogares

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

Nota: La penetración nacional fue calculada con el total de líneas de telefonía fija reportadas por los operadores. La desagregación estatal se calculó mediante la proporción de líneas por Entidad Federativa por operador disponible para el 88% de los registros. El índice de penetración considera líneas residenciales y no residenciales.

2.1.2 Líneas de Telefonía Fija Residenciales y No Residenciales

46 LÍNEAS TELEFÓNICAS RECIDENCIALES FIJAS POR CADA 100 HOGARES

Al cierre de septiembre de 2015 la distribución estimada de líneas residenciales y no residenciales fue de 71% y 29% respectivamente. Lo anterior es equivalente a decir que al 3T 2015 en México había aproximadamente 15.2 millones de suscripciones residenciales y 6.2 millones de suscripciones en oficinas y comercios. Es importante resaltar la diferencia entre las tasas de crecimiento anual de las líneas no residenciales con respecto a la de las líneas residenciales ya que al 3T 2015, mientras que el número de líneas no residenciales creció al 12.5% anual, el número de líneas residenciales creció al 4.2%, lo que indica que cada vez más comercios y oficinas están con- tratando planes especializados para ellos (ver Figura 2.1.2.1).

Por otro lado, considerando los datos del CENSO Económico 2014 se estima que el 95.4% de los 5.7 millones de establecimientos en México 4 están en el segmento microempresa 5,de donde resulta factible inferir que el 71% de las líneas residenciales podría contener micro e inclusive pequeños 6 negocios en contratos residenciales.

FIGURA 2.1.2.1 Distribución de líneas residenciales y no residenciales

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

Nota: La desagregación entre residencial y no residencial se calculó mediante la proporción de líneas residenciales y no residenciales por Entidad Federativa por operador disponible en los datos históricos desde el 1T 2014 hasta el 3T 2015.

El usuario puede seleccionar las series incluidas en el gráfico dándole clic al logo de la serie.

El incremento en el número de líneas residenciales no generó un impacto representativo en la penetración de líneas de telefonía fija residenciales pues ésta se mantuvo en 46 líneas por cada 100 hogares 7. De este modo, el indicador de México se colocó en un punto medio dentro la muestra de países establecida como referencia internacional por el IFT 8, por debajo de Turquía y Chile y por arriba de Brasil, China y Colombia (ver Figura 2.1.2.2).

FIGURA 2.1.2.2 Comparativo Internacional de penetración en líneas de telefonía fija residenciales por cada 100 hogares

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015. Para el resto de los países se utilizó información de OVUM.

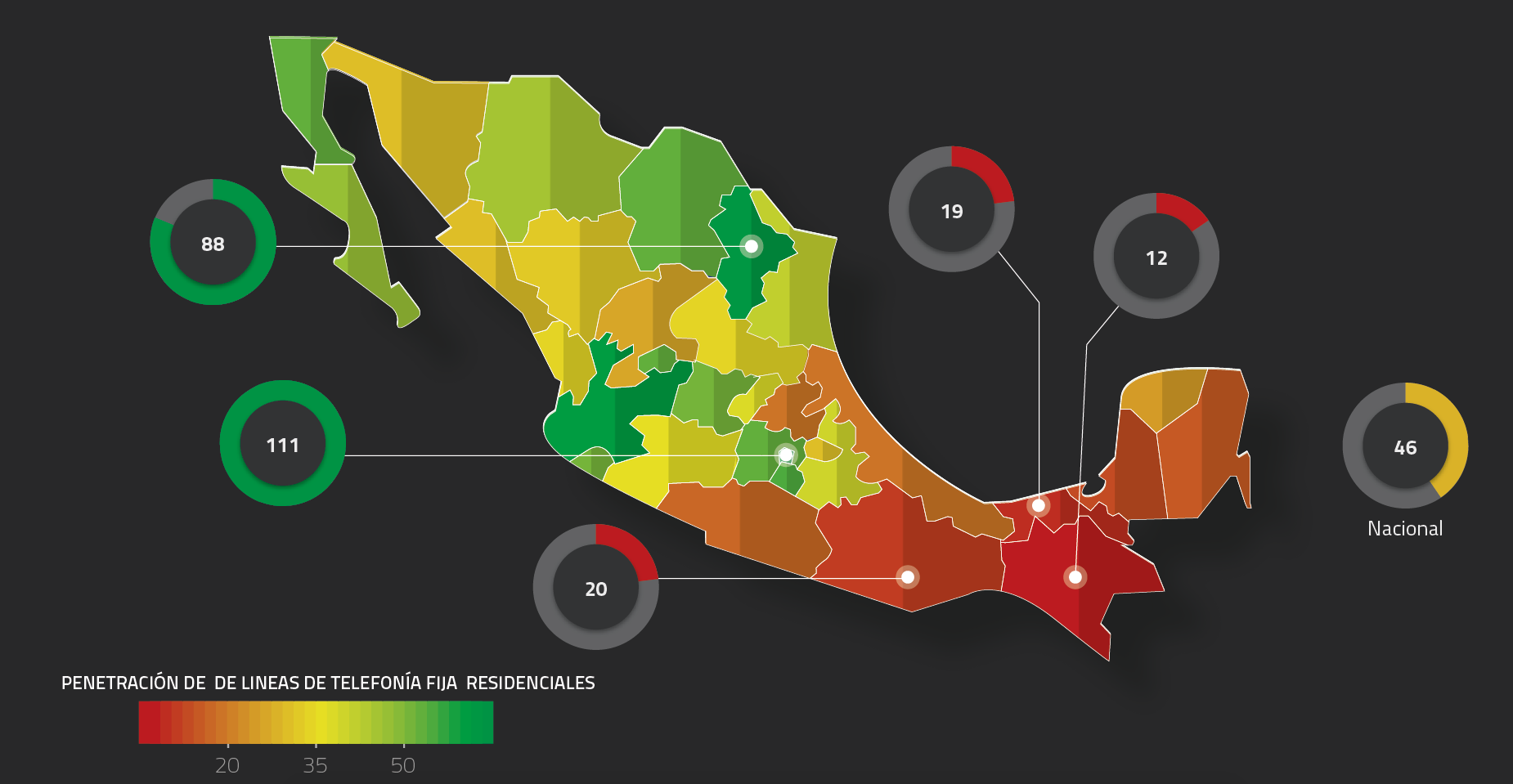

Al desagregar el índice de penetración de líneas residenciales por entidad federativa destaca el caso del Distrito Federal y Nuevo León ya que en el 3T 2015 el índice de penetración de líneas residenciales en estas entidades llegó a 111 y 88 respectivamente, mientras que en Estados como Tabasco y Oaxaca el índice de mantiene por debajo de las 21 líneas y Chiapas con 12 líneas por cada 100 hogares 9 (ver Mapa 2.1.2.1).

A partir de la información recabada por el INEGI a través del Módulo Nacional de Disponibilidad de y Uso de Tecnologías de la Información en los Hogares (MODUTIH) aplicado en el segundo trimestre de 2014, se estima que la penetración a nivel nacional es de 38 líneas residenciales por cada 100 hogares, cifra 17% menor a la obtenida con los datos proporcionados por los operadores.

Sin embargo, se considera que dicha diferencia está asociada a líneas residenciales que realmente son utilizadas en micro y pequeñas empresas, toda vez que es en el Distrito Federal y Nuevo León, donde la diferencia es mayor entre los indicadores de INEGI y los reportados por los operadores, con una diferencia promedio de 32 líneas por cada 100 hogares.

MAPA 2.1.2.1 Penetración de líneas de telefonía fija residenciales por cada 100 hogares

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

Nota: La penetración nacional fue calculada con el total de líneas de telefonía fija reportadas por los operadores. La desagregación Estatal se calculó mediante la proporción de líneas por Entidad Federativa por operador disponible para el 88% de los registros. El índice de penetración considera líneas residenciales y no residenciales. La desagregación entre residencial y no residencial se calculó mediante la proporción de líneas residenciales y no residenciales por Entidad Federativa por operador disponible en los datos históricos desde el 1T 2014 hasta el 3T 2015.

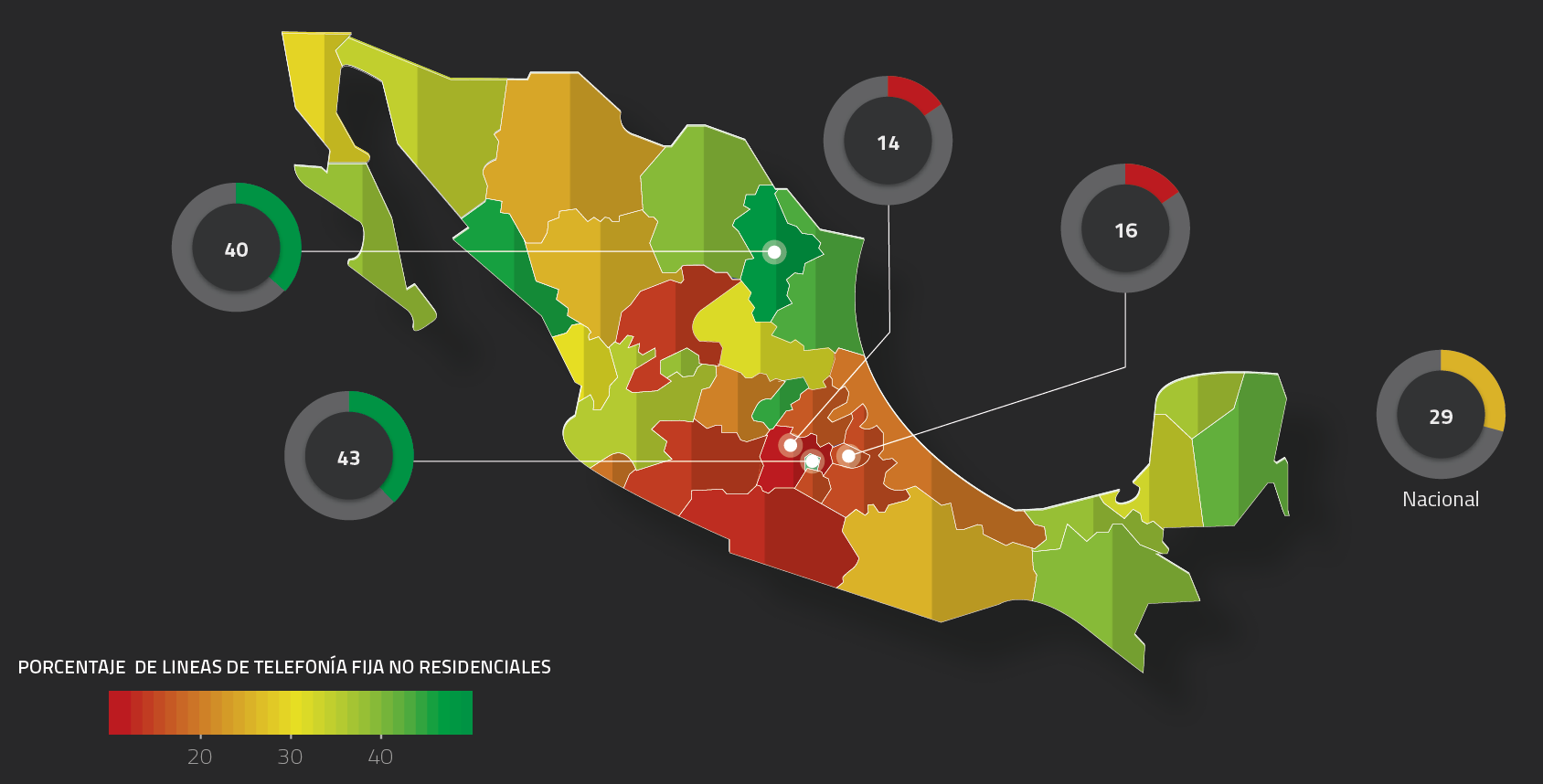

Finalmente, con respecto al porcentaje de líneas no residenciales destaca el Distrito Federal y Nuevo León, por ser los Estados en donde la proporción de líneas no residenciales es mayor, lo cual va en línea con la hipótesis de que en estas Entidades es factible que existan líneas residenciales con uso comercial. Asimismo, las cifras de dichos Estados contrastan con las del Estado de México y Tlaxcala en donde el porcentaje de líneas no residenciales es menor.

MAPA 2.1.2.2 Porcentaje de líneas de telefonía fija no residenciales por Entidad Federativa

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

Nota: La penetración nacional fue calculada con el total de líneas de telefonía fija reportadas por los operadores. La desagregación Estatal se calculó mediante la proporción de líneas por Entidad Federativa por operador disponible para el 88% de los registros. El índice de penetración considera líneas residenciales y no residenciales. La desagregación entre residencial y no residencial se calculó mediante la proporción de líneas residenciales y no residenciales por Entidad Federativa por operador disponible en los datos históricos desde el 1T 2014 hasta el 3T 2015.

2.2 Tráfico Telefónico Fijo

2.2.1 Tráfico total de telefonía fija 10

Al cierre del 3T 2015 el tráfico telefónico fijo ascendió a 30.7 billones de minutos, lo que representa un incremento del 2.1% con respecto al tercer trimestre de 2014 y de -2.7% con respecto al trimestre inmediato anterior. Asimismo, durante el periodo la distribución del tráfico se mantuvo estable con un 76% de tráfico local y 24% de tráfico de Larga Distancia Internacional (LDI) (ver Figura 2.2.1.1).

FIGURA 2.2.1.1 Tráfico telefónico fijo 11

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

Nota: A partir de enero de 2015 se elimina el cobro de llamadas de larga distancia nacional (LDN) por lo que el tráfico local y de LDN se reporta en una categoría a partir de este periodo.

El usuario puede seleccionar las series incluidas en el gráfico dándole clic al logo de la serie.

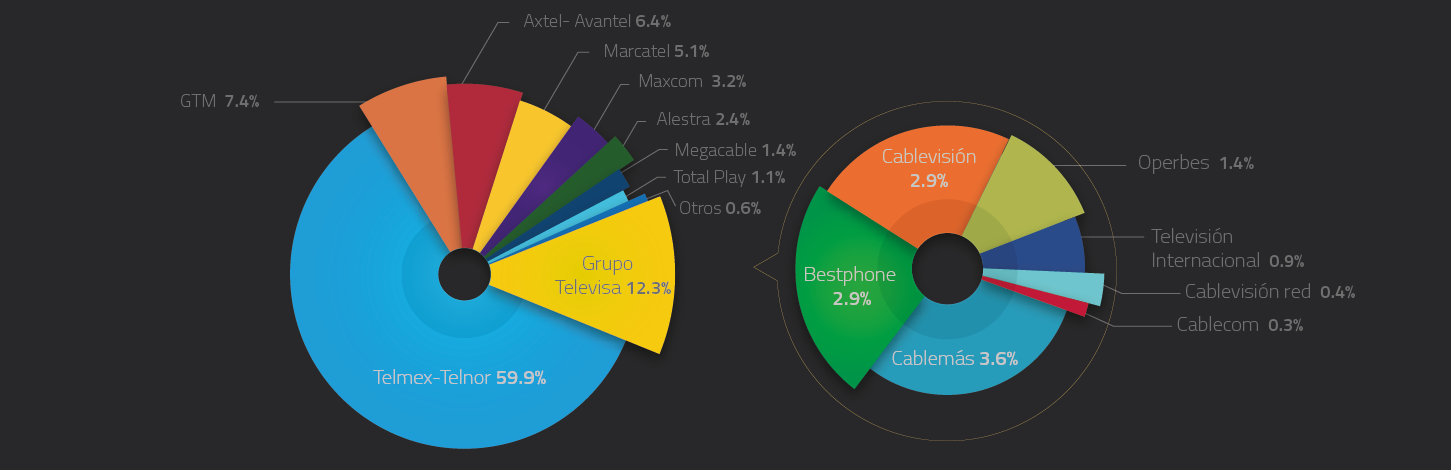

Al segmentar el tráfico por operador, Telmex-Telnor se mantiene en el primer lugar en términos de participación del tráfico total a nivel nacional con un 59.9%, seguido de Grupo Televisa con un 12.3%, GTM con un 7.4%, Axtel-Avantel con un 6.4% y Marcatel con un 5.1%. Es importante resaltar que durante el tercer trimestre se incorporó información adicional de Marcatel, la cual está principalmente concentrada en el tráfico de larga distancia internacional. Asimismo, destacan Cablemás, Bestphone y Cablevisión por ser las empresas con más participación dentro de Grupo Televisa (ver Figura 2.2.1.2).

2.2.2 Tráfico local fijo y de Larga Distancia Nacional (LDN)

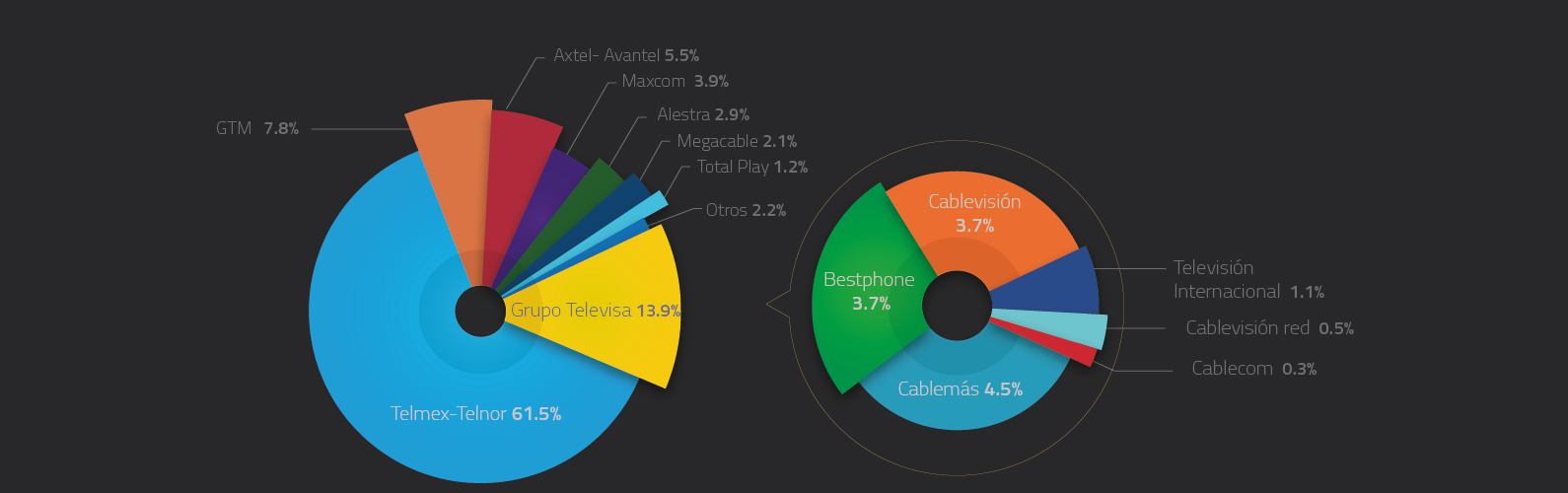

Al cierre del 3T 2015 Telmex-Telnor concentró el 61.5% del tráfico local fijo y de larga distancia nacional (LDN), seguido de Grupo Televisa con el 13.9%, GTM con 7.8% y Axtel-Avantel con 5.5%. De este modo, los 4 operadores con más participación acumulan el 88.7% del tráfico local fijo y de LDN. Más aún, las empresas de Grupo Televisa mostraron una redistribución del tráfico que tiende a hacerse más uniforme entre Bestphone, Cablemás y Cablevisión (ver Figura 2.2.2.1).

FIGURA 2.2.2.1 Distribución del tráfico local fijo y Larga Distancia Nacional (LDN)

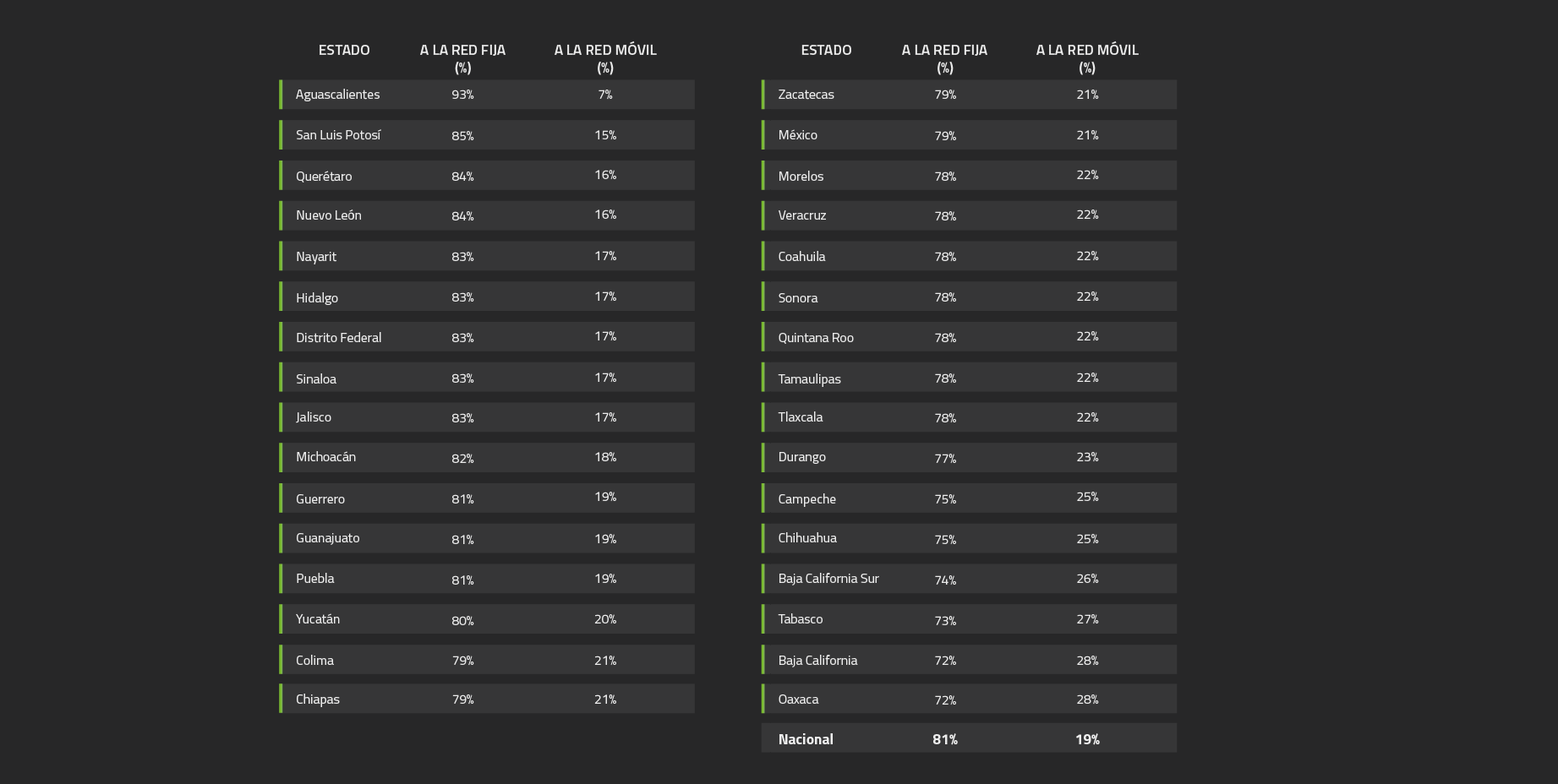

El 81% del tráfico local fijo tiene como destino la red de un operador fijo, mientras que el restante 19% tiene como destino la red de un operador móvil. Destacan Aguascalientes, San Luis Potosí y Querétaro por ser las Entidades Federativas donde más tráfico viaja entre redes fijas. Por otro lado, Tabasco, Baja California y Oaxaca son los Estados en los que más tráfico viaja a la red móvil (ver Tabla 2.2.2.1).

TABLA 2.2.2.1 Tráfico local fijo por destino y Entidad Federativa

Al comparar el porcentaje de tráfico de red fija a la red móvil con el índice de penetración de líneas fijas residenciales se observa una relación negativa entre ambos indicadores con un coeficiente de correlación de -0.34, lo cual significa que en general los Estados con menor nivel de penetración de líneas fijas residenciales son los que tienden a tener mayor porcentaje de tráfico a la red móvil (ver Figura 2.2.2.2).

Por otro lado, aun cuando el porcentaje de tráfico a la red móvil en Distrito Federal y Nuevo León se mantiene ligeramente por debajo de la media nacional, la penetración de líneas residenciales en esas Entidades es muy superior al del promedio nacional. Lo anterior plantea la hipótesis de que en estos Estados el uso de las líneas de telefonía fija residencial no está tan relacionado con el uso de servicios de voz y podría estarlo con el uso de otros servicios que se empaquetan con el de telefonía fija como pueden ser banda ancha fija o televisión de paga.

FIGURA 2.2.2.2 Diagrama de dispersión entre Penetración de líneas fijas residenciales y porcentaje de minutos de salida de la red fija a la red móvil

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

El usuario puede seleccionar las series incluidas en el gráfico dándole clic al logo de la serie.

2.2.3 Larga Distancia Internacional 13

Con respecto a la larga distancia internacional (LDI), el tráfico ascendió a 7,484 millones de minutos, lo que representa un decrecimiento de -2.6% en el tráfico con respecto al observado en el tercer trimestre de 2014. Adicionalmente, se observa un incremento gradual en la participación del tráfico de larga distancia a otras regiones del mundo distintas a EUA y Canada, pasando de un 2.5% en el 3T 2014 a un 3.4% en el 2T 2015 y posteriormente a un 4.6% en el 3T 2015 (ver Figura 2.2.3.1).

Figura 2.2.3.1 Tráfico de larga distancia internacional por región

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

Nota: Se actualizó el de tráfico de larga distancia internacional de Marcatel para los periodos a partir del 3T 2014.

El usuario puede seleccionar las series incluidas en el gráfico dándole clic al logo de la serie.

Por otro lado, la distribución de tráfico de LDI de entrada y de salida tuvo una variación relevante con un incremento en la participación del tráfico de salida, la cual pasó de 9.9% en el 3T 2014 a 12.4% en el 2T 2015 y 14.5% en el 3T 2015. Lo anterior muestra una recuperación en los minutos de tráfico de salida de México con respecto a los minutos de entrada y, junto con el incremento en la participación de tráfico a otras regiones del mundo distintas a Estados Unidos y Canadá, se asocia al aumento en la oferta de minutos de LDI en los paquetes estándar de los operadores o probablemente a un efecto derivado de la caída en los precios de los servicios de LDI (ver Figura 2.2.3.2).

Figura 2.2.3.2 Tráfico de larga distancia internacional por tipo de tráfico

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

Nota: Se actualizó el de tráfico de larga distancia internacional de Marcatel para los periodos a partir del 3T 2014.

El usuario puede seleccionar las series incluidas en el gráfico dándole clic al logo de la serie.

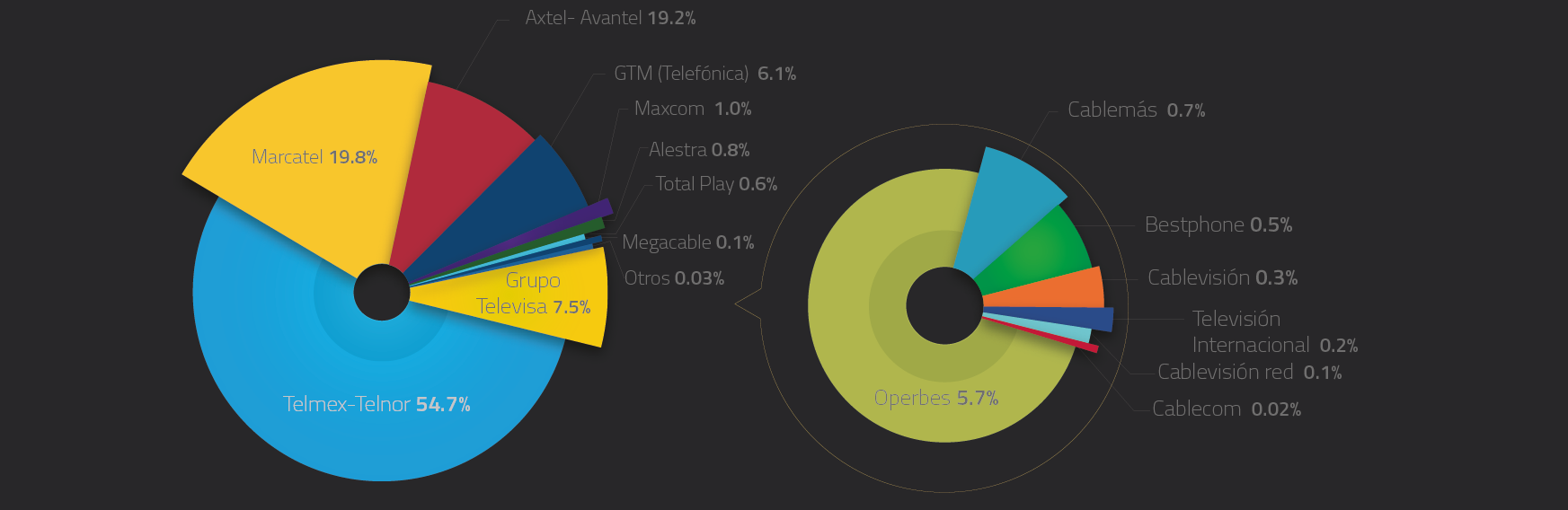

Al segmentar el tráfico de LDI por operador se observa que Telmex-Telnor se mantiene en primer lugar en términos de participación de mercado con el 54.7%, seguido de Marcatel con 19.8%, Axtel-Avantel con 9.2%, Grupo Televisa con 7.5% y GTM con 6.1%. Estos cinco operadores representan el 97.3% del tráfico de LDI de México. Es importante mencionar que la variación en la distribución del tráfico que se registró en el 3T 2015 se debe a la incorporación de los datos de Marcatel y no a una redistribución del mercado.

FIGURA 2.2.3.3 Distribución del tráfico de LDI por operador

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

Nota: Se actualizó el de tráfico de larga distancia internacional de Marcatel para los periodos a partir del 3T 2014. La categoría Otros considera a Ace Telecomunicaciones, Convergia, IP Matrix, MCM, Nextel, TV Rey de Occidente y VDT Comunicaciones.

2.2.4 Minutos de Tráfico por Línea (MOU 14)

Durante el tercer trimestre de 2015 el promedio de minutos de tráfico por línea fue de 1,435 15 minutos por cada línea, lo que representa un decremento en el uso de los servicios telefónicos de voz de un -4.2% con respecto al 3T 2014. Este decremento en el indicador se podría asociar principalmente a la existencia de otros servicios sustitutos como los servicios de datos provistos en redes fijas o móviles.

FIGURA 2.2.4.1 MOU de telefonía por tipo de tráfico

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

Nota: Se actualizó el de tráfico de larga distancia internacional de Marcatel para los periodos a partir del 3T 2014.

El usuario puede seleccionar las series incluidas en el gráfico dándole clic al logo de la serie.

Finalmente, el MOU por operador muestra que los usuarios de Axtel-Avantel son los que en promedio utilizan más los servicios de voz, seguidos de los usuarios de Cablemás. Por su parte, los MOU de los usuarios de GTM, Telmex-Telnor, Cablevisión y Cablevisión Red oscilan alrededor de los 1,400 minutos por línea lo que indica que su consumo de servicios de voz es similar. Es importante resaltar la variabilidad en los MOU de las empresas que conforman Grupo Televisa, los cuales se encuentran entre los 220 minutos por línea y los 2,058 minutos por línea, con un promedio ponderado de 731 minutos por línea.

FIGURA 2.2.4.2 MOU de telefonía por operador

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

Nota: La categoría Otros considera Ace Telecomunicaciones, Convergia, IP Matrix, MCM, Megacable, Nextel, Total Play, TV Rey de Occidente y VDT Comunicaciones. Se excluye el MOU de Marcatel debido a que su tráfico de larga distancia internacional incluye los servicios de tarjetas de prepago provistos a través de líneas que no necesariamente son de la empresa. Se excluye el MOU de Maxcom debido a que sus datos están en revisión con el operador.

El usuario puede seleccionar las series incluidas en el gráfico dándole clic al logo de la serie.

2.3 Banda Ancha Fija

2.3.1 Suscripciones de Banda Ancha Fija

44 SUSCRIPCIONES POR CADA 100 HOGARES

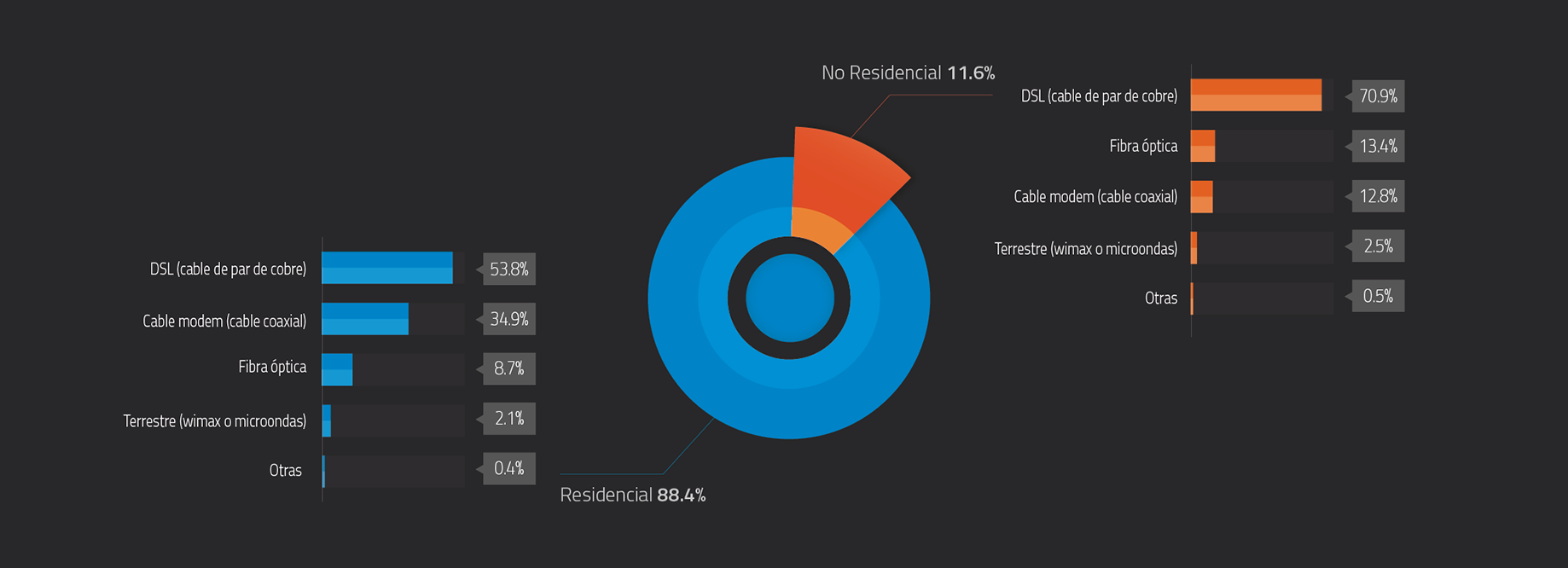

Las suscripciones de banda ancha fija tuvieron al 3T 2015 un crecimiento del 5.5% con respecto al tercer trimestre de 2014 con lo que llegaron a 14.3 millones de suscripciones. Asimismo, durante el periodo la distribución de suscripciones por tipo de cliente se mantuvo constante con 12.6 millones de suscripciones residenciales y 1.7 millones de suscripciones comerciales o no residencial (ver Figura 2.3.1.1). Es importante resaltar que, al igual que con las líneas de telefonía fija (ver Sección 2.1.2), es altamente probable que una proporción de las suscripciones residenciales realmente sea utilizada para fines comerciales por las micro y pequeñas empresas.

FIGURA 2.3.1.1 Suscripciones de banda ancha fija

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

Nota: No se cuenta con la segmentación entre Residenciales y No residenciales para el 100% de las suscripciones por lo que la proporción presentada es un estimado generado con base en información histórica conforme a la información desglosada que reportaron los operadores, y en caso de no contar con estos datos se estimó por la distribución de la tecnología.

El usuario puede seleccionar las series incluidas en el gráfico dándole clic al logo de la serie.

El indicador de penetración de banda ancha fija por cada 100 hogares pasó de 43 en el segundo trimestre de 2015 a 44 suscripciones al cierre del tercer trimestre del mismo año. La mayoría de los países seleccionados por el IFT16 registraron cambios positivos en este indicador con respecto al 2T 2015, por lo que al trimestre de corte México continúa 3 suscripciones por cada 100 hogares por debajo de Turquía y 2 suscripciones por arriba de China (ver Figura 2.3.1.2).

FIGURA 2.3.1.2 Comparativo Internacional de penetración de banda ancha fija por cada 100 hogares

Fuente: Para México, IFT con datos proporcionados por los operadores y actualizados a Septiembre 2015. Para el resto de los países se utilizó información de Ovum. La penetración para todos los países incorpora suscripciones Residenciales y No residenciales.

Para el tercer trimestre de 2015 Telmex-Telnor perdió 2% de su participación de mercado aunque todavía se ubicó como el operador con mayor nivel de participación al poseer 8.7 millones de suscripciones. Por otro lado, Grupo de Televisa que en conjunto alcanzó casi 3 millones de suscripciones, por lo que incrementó en poco más de 1% su participación. Finalmente, Megacable se ubicó como el tercer operador con más participación al contar con 1.7 millones de suscripciones (ver Figura 2.3.1.3).

FIGURA 2.3.1.3 Distribución de suscripciones de banda ancha fija por operador

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

Nota: La categoría Otros incluye a Aire Cable, Alestra, Axesat, BT Latam, Micro Sistemas Internacionales, TV Rey y Ultravisión, los cuales representan el 0.2% del mercado y el 0.9% restante para completar el 1.1% fue estimado con base en información histórica.

Desde el primer trimestre de 2014 hasta el tercer trimestre de 2015 el índice de concentración de mercado muestra evidencia de mayor competencia para el servicio de banda ancha fija, con caídas pronunciadas para el cuarto trimestre de 2014 y el tercer trimestre de 2015 (ver Figura 2.3.1.4).

La tendencia a la baja del índice de concentración también se asocia al crecimiento del número de suscripciones que han tenido operadores distintos de Telmex-Telnor, quien paulatinamente ha ido disminuyendo su participación de mercado frente a otros operadores que ofrecen el servicio de banda ancha fija, principalmente mediante conexiones de cable coaxial.

FIGURA 2.3.1.4 Niveles de concentración por operador para el mercado de banda ancha fija

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

El usuario puede seleccionar las series incluidas en el gráfico dándole clic al logo de la serie.

2.3.2 Banda Ancha Fija por Tecnología

Al corte del tercer trimestre de 2015, las suscripciones por DSL (cable de par de cobre) sumaron casi 8 millones de suscripciones, seguidas por las conexiones a través de cable módem (cable coaxial) con 4.6 millones de suscripciones y las conexiones por fibra óptica con 1.3 millones de suscripciones.

Las suscripciones por DSL muestran cada vez menor participación, con una caída promedio por trimestre de -1.7%, mientras que las conexiones por cable módem y fibra óptica registran un crecimiento promedio en sus participaciones trimestrales de 1.4% y 0.5%, respectivamente. Lo anterior se asocia al crecimiento en la participación de mercado de empresas que ofrecen servicios de triple play (televisión restringida, telefonía fija y banda ancha fija), a través de una misma conexión por cable coaxial y ubica a esta tecnología como la de mayor desarrollo a partir del tercer trimestre de 2014 (ver Figura 2.3.2.1).

FIGURA 2.3.2.1 Suscripciones de banda ancha fija por tipo de conexión

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

El usuario puede seleccionar las series incluidas en el gráfico dándole clic al logo de la serie.

Al 3T 2015 las conexiones residenciales de tipo DSL se ubican a la cabeza con 54% del mercado, seguido por el cable coaxial con 35% y fibra óptica con el 9%. De este modo, se hace más evidente la migración que están experimentando las conexiones residenciales hacia la tecnología de cable coaxial que permite ofrecer servicios triple play.

Por otro lado, el mercado comercial o no residencial parece no seguir la misma tendencia que el mercado residencial ya que el DSL se mantiene con el 71% de participación en las conexiones, seguido por la fibra óptica con 13% y el cable coaxial con 13%. El hecho de que la fibra óptica sea la segunda tecnología más utilizada en el segmento comercial se puede deber a que ésta puede utilizarse para conectar ubicaciones a mayor distancia y con mayor velocidad de conexión, lo que va acorde con las necesidades de las grandes empresas, pero no con las de los micro o pequeños negocios (ver Figura 2.3.2.2).

FIGURA 2.3.2.2 Distribución de suscripciones de banda ancha fija por tipo y tecnología de conexión.

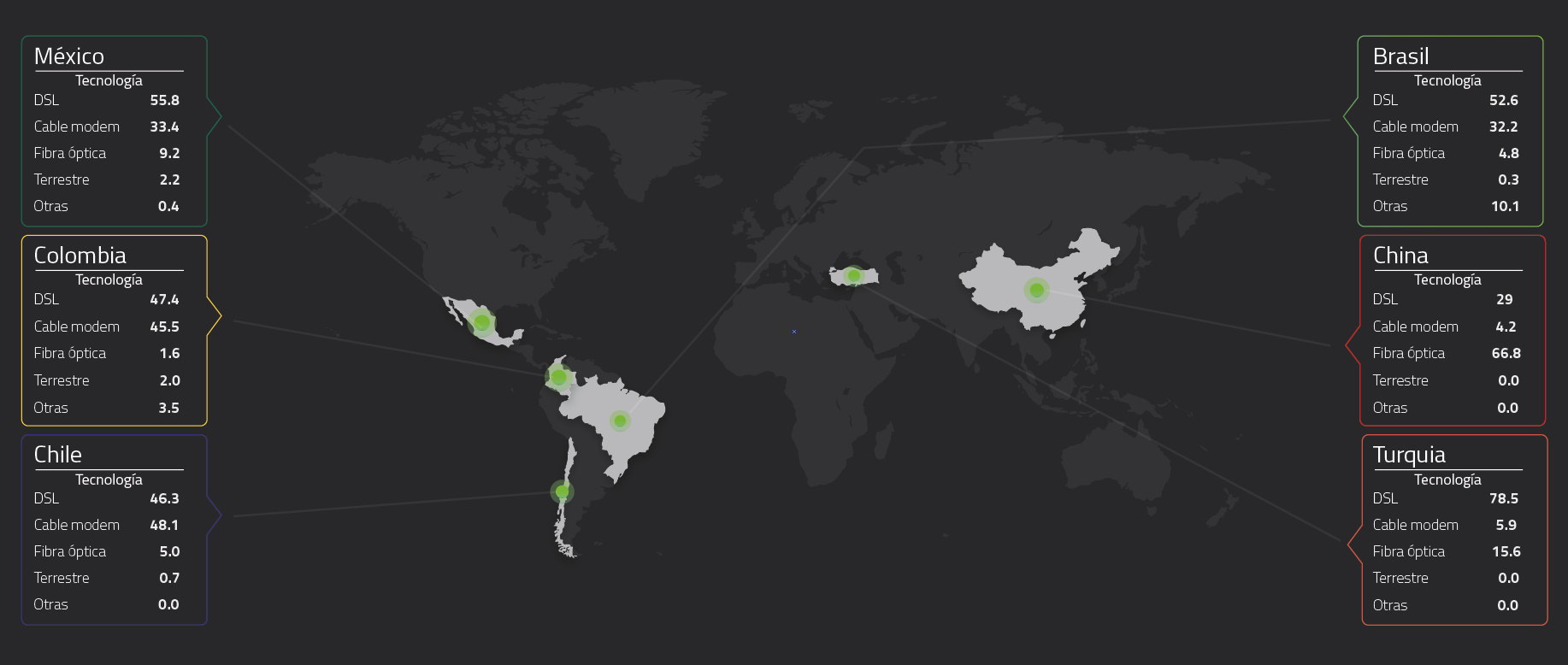

De las muestra de países seleccionados por el IFT 17 , México ocupa la segunda posición en cuanto al número de suscripciones provistas mediante conexiones DSL, seguido por cable módem que comparado con el resto de países está 4 puntos porcentuales por arriba del promedio. En cuanto a las conexiones por fibra óptica, México se ubica en tercer lugar de la muestra de 6 países detrás de China y Turquía, pero supera a los países latinoamericanos incluidos.

MAPA 2.3.2.1 Comparativo internacional de la distribución de suscripciones por tipo de conexión

Fuente: Para México, IFT con datos proporcionados por los operadores y actualizados a Septiembre 2015. Para el resto de los países se utilizó información de Ovum, cuyos datos para China fueron actualizados al incluir las conexiones que antes se reportaron en “Otras tecnologías” en el rubro de Fibra Óptica. La penetración para todos los países incorpora suscripciones Residenciales y No residenciales.

2.3.3 Banda Ancha Fija por Velocidad Anunciada

Para el tercer trimestre de 2015 se registró uno de los cambios más importantes en cuanto a las velocidades anunciadas, asociado principalmente al aumento de velocidad de las suscripciones existentes de Telmex-Telnor que pasaron de estar en el intervalo entre 2 Mbps y menor a 10 Mbps al siguiente entre 10Mbps y menor a 100Mbps (ver Figura 2.3.3.1). Lo anterior se refleja en dos movimientos en las participaciones por velocidad anunciada:

- Las conexiones con velocidad entre 10 Mbps y menor a 100 Mbps mostraron un alto crecimiento al pasar del 25% en el 2T 2015 al 71% en el 3T 2015.

- Las conexiones con velocidades entre 2 Mbps y menores a 10 Mbps pasaron del 72% al 27% entre el 2T 2015 y el 3T 2015.

Por otro lado, continúa la caída de velocidades entre 256Kbps y 2 Mbps en donde para el 3T 2014 representaban el 4.4% de las conexiones, para el 2T 2015 3% y para el trimestre que se reporta sólo representa el 2%. Lo anterior se podría deber a una modernización en la infraestructura de los operadores de telecomunicaciones fijas.

FIGURA 2.3.3.1 Participación por velocidad anunciada de suscripciones de banda ancha fija

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

El usuario puede seleccionar las series incluidas en el gráfico dándole clic al logo de la serie.

2.4 Televisión Restringida

2.4.1 Suscripciones de TV Restringida

53 SUSCRIPCIONES POR CADA 100 HOGARES

Para el tercer trimestre del 2015 se registraron a nivel nacional 17.4 millones de suscripciones de televisión restringida, lo que implica un crecimiento del 11% en comparación con el tercer trimestre del año anterior, es decir, han crecido a un ritmo promedio del 2.64% por cada trimestre. También es posible notar un ligero aumento de la participación de las suscripciones vía satélite, IPTV y microondas a lo largo de 2014 y 2015, motivada por un ritmo de crecimiento más rápido para suscripciones satelitales en comparación con las suscripciones por cable (ver Figura 2.4.1.1).

FIGURA 2.4.1.1 Suscripciones de TV restringida

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

Nota: El número de suscripciones utilizado incorpora suscripciones residenciales y no residenciales

El usuario puede seleccionar las series incluidas en el gráfico dándole clic al logo de la serie.

La penetración de televisión restringida en México se ubicó en 53 suscripciones por cada 100 hogares 18 , que comparada con otros países 19 se encuentra por debajo de China y Chile y por encima de Colombia, Turquía y Brasil. Es decir, el indicador de México tiene seis suscripciones más por cada 100 hogares que el promedio de estos cinco países seleccionados por el IFT (ver Figura 2.4.1.2).

FIGURA 2.4.1.2 Comparativo Internacional de penetración de TV Restringida por cada 100 hogares

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015. Para el resto de los países se utilizó información de Pyramid.

Nota: El número de suscripciones utilizado para obtener la penetración incorpora suscripciones residenciales y no residenciales.

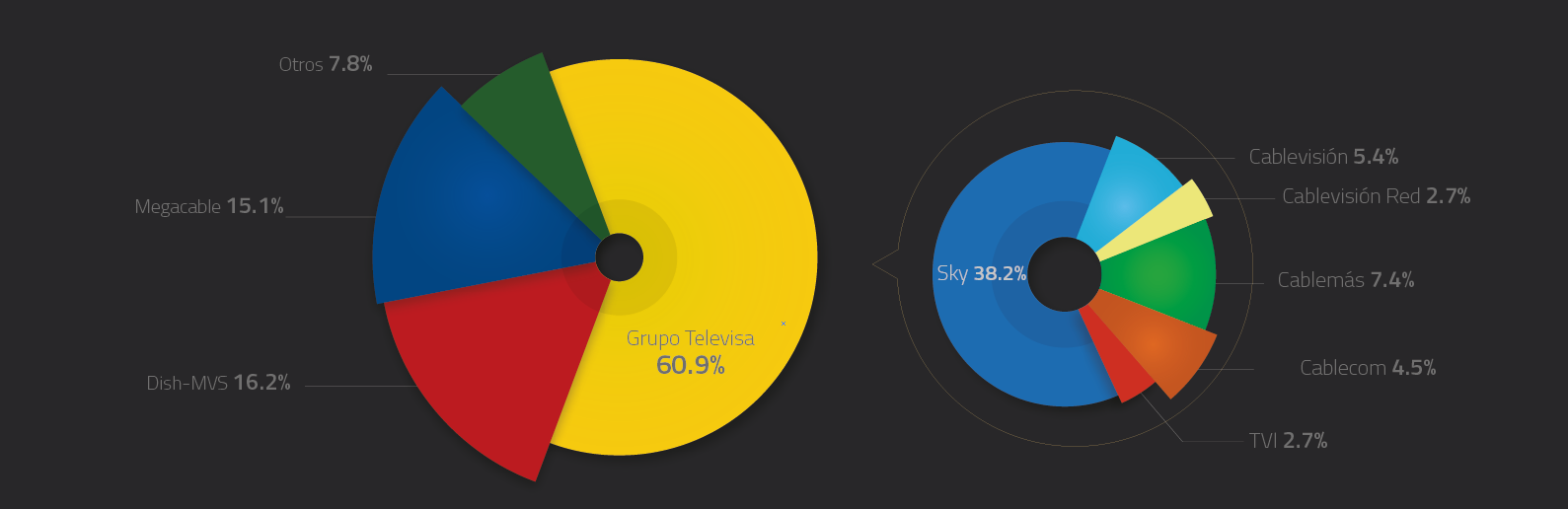

La distribución del mercado por operador muestra en primer lugar a Grupo Televisa (Sky 38.2%, Cablemás 7.4%, Cablevisión 20 5.4%, Cablecom 4.5%, Cablevisión Red 2.7% y TVI 2.7%) con una participación conjunta del 60.9%, seguido por Dish-MVS con 16.2%, Megacable con 15.1% y el resto de los operadores con 7.8% (ver Figura 2.4.1.3). Destaca el caso de Sky por ser la empresa con más participación dentro de todo el mercado y dentro de Grupo Televisa, en donde por cada 100 suscripciones colocadas por el grupo, 63 son colocadas a través de Sky.

FIGURA 2.4.1.3 Distribución de las suscripciones de TV Restringida por operador

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

Nota: La categoría Otros incluye a Total Play, Maxcom, Ultravisión, TV Rey, Aire Cable y Axtel-Avantel los cuales representan el 2.9% del mercado, el 4.9% restante fue estimado con base en información histórica.

La concentración del mercado, medida a través del Índice Herfindahl-Hirschman (IHH), muestra los cambios más importantes con las adquisiciones de Cablecom y Cablevisión Red que realizó Grupo Televisa durante el tercer trimestre del 2014 y el primer trimestre del 2015, respectivamente. Tras consolidarse estas compras se observa un periodo de estabilidad en la concentración del mercado, cerca de los cuatro mil doscientos puntos (ver Figura 2.4.1.4).

FIGURA 2.4.1.4 Niveles de concentración para el mercado de TV Restringida

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

El usuario puede seleccionar las series incluidas en el gráfico dándole clic al logo de la serie.

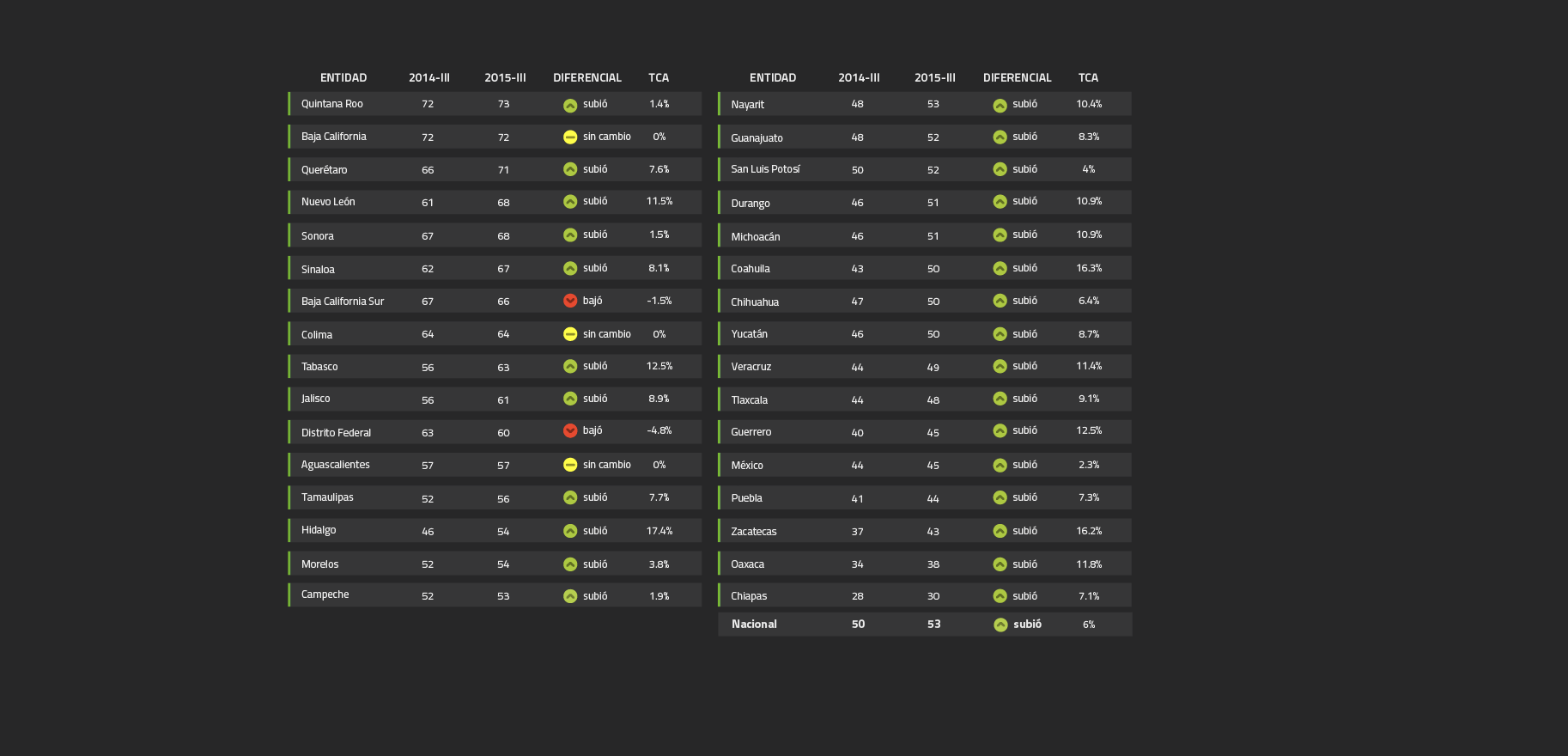

Al analizar la penetración por hogar por Entidad Federativa, entre el tercer trimestre de 2014 y 2015 se observa que en general el indicador ha aumentado a una tasa de crecimiento anual del 6% a nivel nacional, pasando de 50 a 53 suscripciones por cada 100 hogares. La Entidad con mayor crecimiento anual fue Hidalgo con 17.4%, seguida por Coahuila con 16.3% y Zacatecas con 16.2%, mientras que únicamente Baja California Sur y el Distrito Federal registraron una contracción en el indicador con una tasa de decrecimiento promedio del -3.1% (ver Tabla 2.4.1.1).

Al calcular la tasa de crecimiento anual promedio de las 16 Entidades con menor penetración se obtuvo un 9.6%, el doble de la tasa de crecimiento anual promedio de los 16 Estados con mayor penetración. Lo anterior indica que existe un mayor dinamismo en el mercado de TV Restringida en las Entidades con menor nivel de penetración por hogar.

TABLA 2.4.1.1 Penetración en TV Restringida por cada 100 hogares por Entidad Federativa 21

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

Nota: La penetración nacional fue calculada con el total de suscripciones residenciales y no residenciales de TV Restringida reportadas por los operadores y para la desagregación por Entidad Federativa se utilizó aproximadamente el 94% del total de suscripciones ya que el restante no se puede desagregar a este nivel.

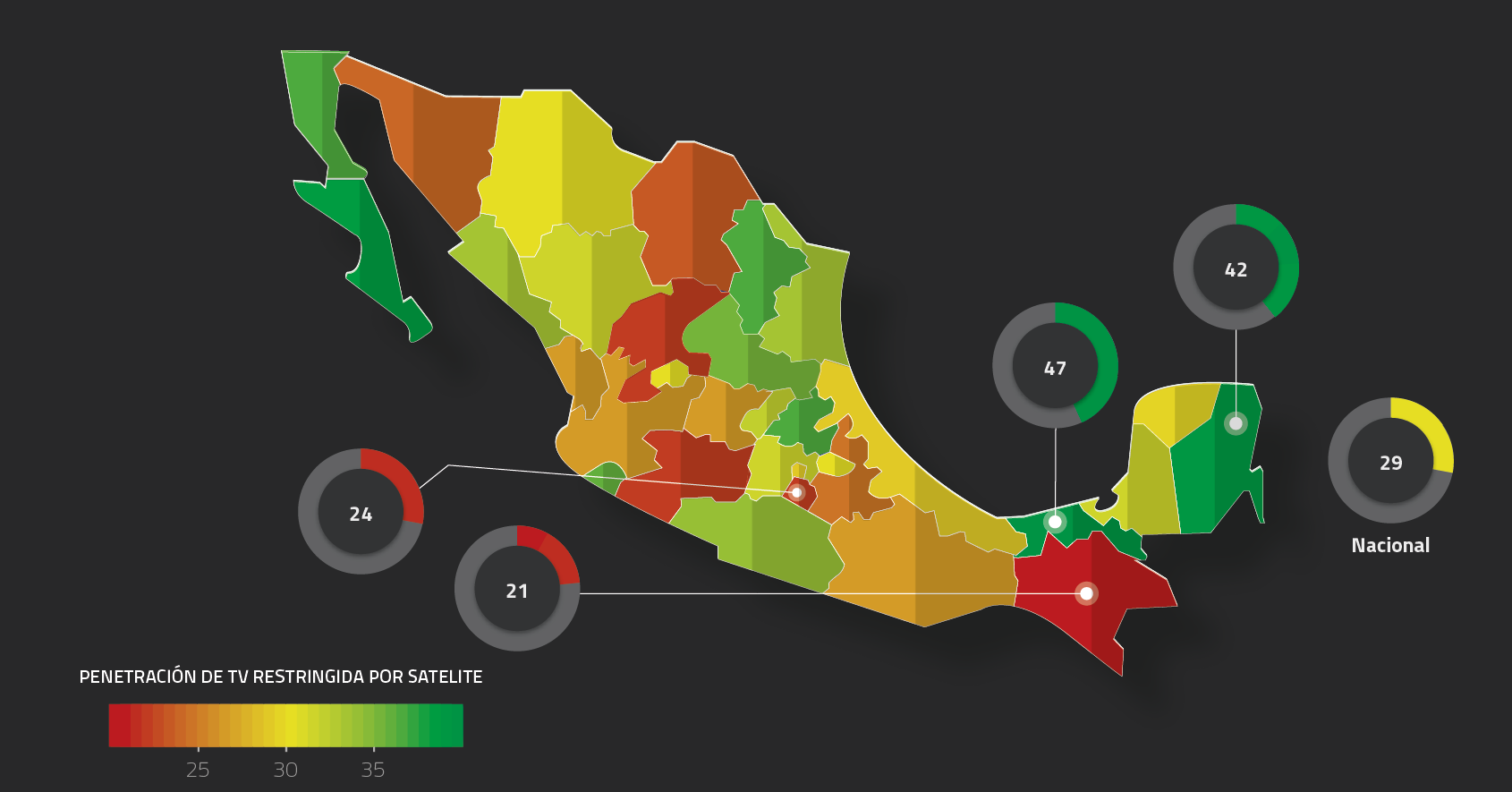

2.4.2 TV Restringida por Satélite

29 SUSCRIPCIONES POR CADA 100 HOGARES

Para el tercer trimestre de 2015 la televisión restringida vía satélite fue provista por Dish y Sky que de manera conjunta suman 9.6 millones de suscripciones, con un crecimiento anual del 11.6% con respecto al tercer trimestre de 2014. Lo anterior está relacionado con una mayor participación de Dish en este mercado, la cual al trimestre de corte llegó a 30.3%, es decir, 1.9% más que la observada en el mismo periodo para 2014 (ver Figura 2.4.2.1).

FIGURA 2.4.2.1 Suscripciones de TV Restringida por satélite por operador

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

Nota: El número de suscripciones utilizado incorpora suscripciones residenciales y no residenciales.

El usuario puede seleccionar las series incluidas en el gráfico dándole clic al logo de la serie.

La distribución geográfica de las suscripciones de TV restringida satelital a nivel Entidad Federativa muestra un comportamiento diferenciado. Es decir, aun cuando a nivel nacional la penetración de TV satelital es de 29 suscripciones por cada 100 hogares 22, hay entidades como Tabasco y Quintana Roo en donde el indicador supera las 40 suscripciones por cada 100 hogares, lo cual contrasta con la penetración en Estados como Chiapas y Morelos en donde oscila alrededor de las 22 suscripciones por cada 100 hogares (ver Mapa 2.4.2.1).

MAPA 2.4.2.1 Penetración de TV Restringida por satélite por cada 100 hogares por Entidad Federativa

ARPU $178.5 MXN POR SUSCRIPCIÓN

Considerando los países latinoamericanos incluidos en la muestra 23, se observa que los ingresos promedio por suscripción (ARPU 24 por sus siglas en inglés) son más altos en Brasil, Chile y Colombia que en México, en donde el ARPU al 3T de 2015 se ubicó en $178.5 MXN, equivalentes a cerca de USD 25 $11 (ver Figura 2.4.2.2).

FIGURA 2.4.2.2 Comparativo Internacional por país de ingresos promedio por suscripción (ARPU) de TV por Satélite

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015. Para el resto de los países se utilizó información de Pyramid.

Nota: El número de suscripciones utilizado incorpora suscripciones residenciales y no residenciales. El ARPU de Sky se obtuvo de los datos reportados por el operador al IFT y no corresponde al que se obtendría con los datos publicados en el reporte financiero del 3T 2015 de Grupo Televisa. Disponible en: http://i2.esmas.com/documents/2015/10/22/3555/tercer-trimestre-2015.pdf.

Al realizar un comparativo por regiones se observa que el ARPU de los operadores de televisión restringida por satélite en México representa apenas el 12% del indicador promedio de Norteamérica, 26% del indicador promedio de Europa Occidental y 50% del indicador promedio de Latinoamérica. En contraste, el valor en México se encuentra por arriba del observado en regiones como África y Medio Oriente, Asia y Europa del Este (ver figura 2.4.2.3).

FIGURA 2.4.2.3 Comparativo Internacional por región de ingresos promedio por suscripción (ARPU) de TV por Satélite

Fuente: IFT con datos actualizados a Septiembre de 2015, proporcionados por los operadores. Para las regiones del mundo se utilizó información de Pyramid.

Nota: El número de suscripciones utilizado incorpora suscripciones residenciales y no residenciales. El ARPU de Sky de los datos reportados por el operador al IFT y no corresponde al que se obtendría con los datos publicados en el reporte financiero de 3T 2015 de Grupo Televisa. Disponible en: http://i2.esmas.com/documents/2015/10/22/3555/tercer-trimestre-2015.pdf.

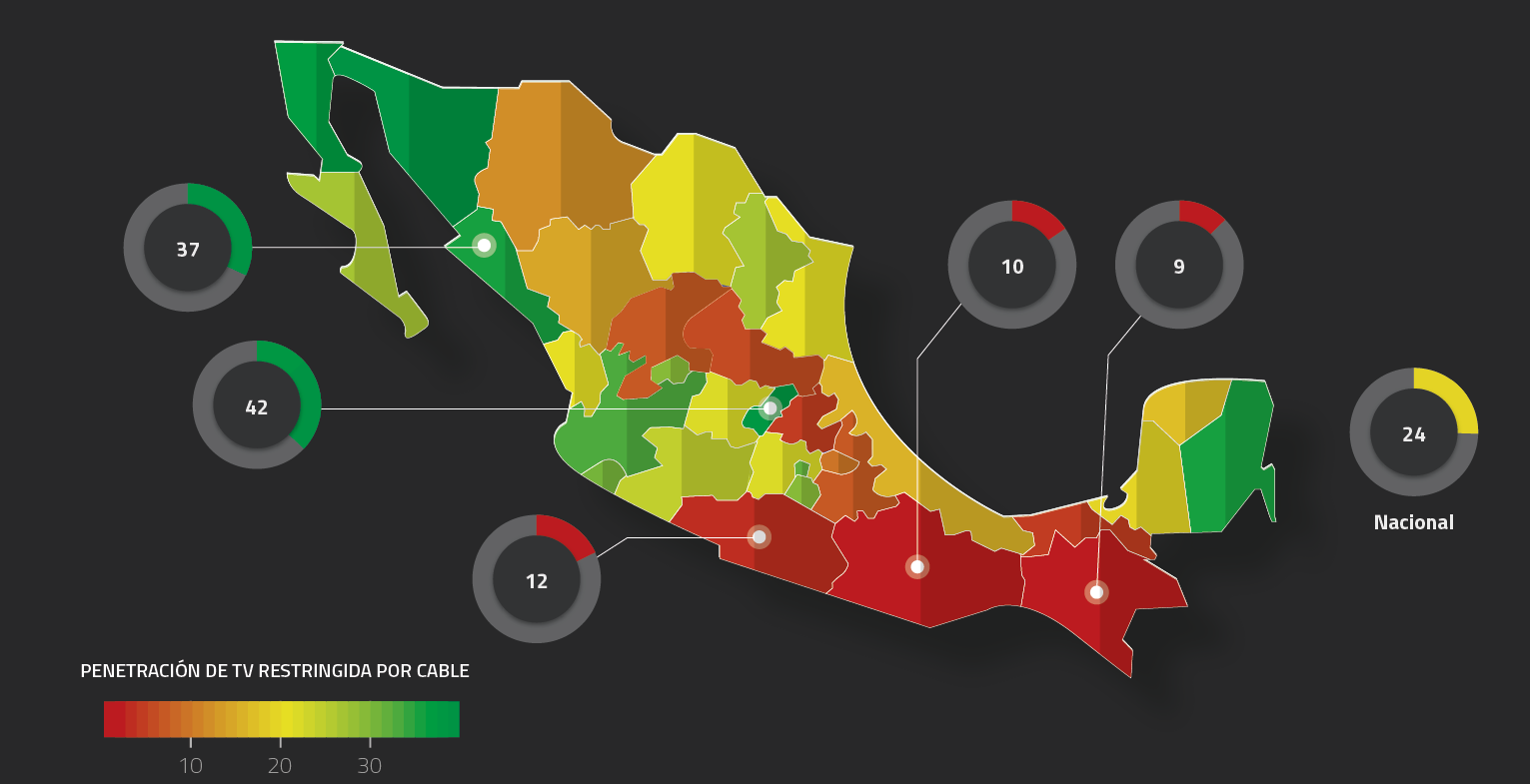

2.4.3 TV Restringida por Cable

24 SUSCRIPCIONES POR CADA 100 HOGARES

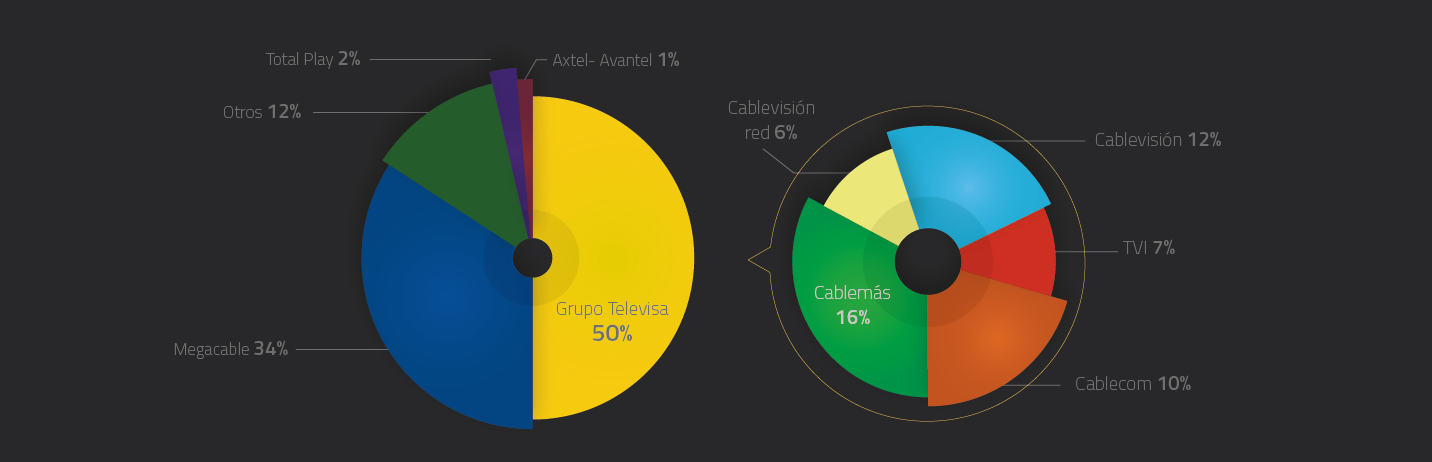

Para el tercer trimestre de 2015 Grupo Televisa mantuvo su participación de mercado en cerca del 50%, mientras que Megacable se mantuvo alrededor del 34%. Este comportamiento estable se ha observado desde el primer trimestre de 2015, cuando Grupo Televisa consolidó la adquisición de Cablevision Red (ver Figura 2.4.3.1).

FIGURA 2.4.3.1 Suscripciones de TV Restringida por cable por operador

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

Nota: La categoría Otros incluye a Total Play, Maxcom, Ultravisión, TV Rey, Aire Cable y Axtel-Avantel los cuales representan el 5.2% del mercado, el 10.7% restante fue estimado con base en información histórica. El número de suscripciones utilizado incorpora suscripciones residenciales y no residenciales.

El usuario puede seleccionar las series incluidas en el gráfico dándole clic al logo de la serie.

Las participaciones de mercado durante el tercer trimestre de 2015 para la televisión restringida por cable ubican a Grupo Televisa en primer lugar, a Megacable en segundo lugar, mientras que Total Play se estima con el 2% de participación de mercado, Axtel–Avantel posee el 1% y el restante 12% está repartido entre el resto de operadores. Megacable es el operador con mayor participación de mercado seguido por Cablemás con el 16%, y en tercer lugar se encuentra Cablevisión26, que incluye la marca comercial IZZI, con el 12% (ver Figura 2.4.3.2).

FIGURA 2.4.3.2 Distribución de las suscripciones de TV Restringida por cable por operador

Fuente: IFT con datos proporcionados por los operadores y actualizados a Septiembre de 2015.

Nota: La categoría Otros incluye a Maxcom, Ultravisión, TV Rey, Aire Cable y MVS los cuales representan el 1.6% del mercado, el 10.7% restante fue estimado con base en información histórica. La información de Total Play se estimó con información entregada por el operador en otros periodos.

En televisión restringida por cable se observa un comportamiento diferenciado de la penetración a nivel Entidad Federativa. Por un lado, los Estados con mayor penetración de TV por cable fueron Sonora con 44 suscripciones por cada 100 hogares 27, seguida por Querétaro con 42 y por Sinaloa con 37. Por otro lado, las Entidades con menor penetración fueron Guerrero con 12, Oaxaca con 10 y Chiapas con 9, mientras que el promedio nacional se ubicó en 24 suscripciones por cada 100 hogares (ver Mapa 2.4.3.1).